二世帯住宅が「相続」の時トクする理由とあなたに関係あるか確かめる方法

2015年1月1日から相続税の法律が変わったことはご存知でしょうか。相続税なんてお金持ちだけの話と思っていませんか。

2015年1月1日から相続税の法律が変わったことはご存知でしょうか。相続税なんてお金持ちだけの話と思っていませんか。

税制改正され、1.5倍の対象者が増えると言われています。あなたも「相続税」について他人事ではないかもしれません。思ってもみなかった相続税が急に降りかかると資金調達にも苦労します。あわてないためにも、前もって対策を行っておく必要があります。

税制改正で新しく増える対象者とその対策をご紹介します。

■「相続税」あなたも当てはまるかも対象となる人

▼今までは妻と子ども2人だったら8000万円以上ある家の話だった

今まで例えば

【奥さん + お子さん2人】

が相続される場合、

相続税の基礎控除額は、

5000万円 + 1000万円 ×3人 =8000万円

でした。

▼相続人が妻と子ども2人だったら 4800万円以上で相続税がかかるように

<2015年1月1日から>

3000万円 + 600万円 × 3人= 4800万円

までと引き下げられるので、当てはまる人が増えると予想されます。

あなたも当てはまりませんか?

もし相続人が1人の場合、3600万円を超えると相続税の対象となります。

▼現金だけでなく、土地と建物も合計するので対象になるかも

これは、土地や建物、預貯金を合わせた金額なので、あなたも対象者になるかもしれません。

http://www.mof.go.jp/tax_policy/publication/brochure/zeisei13/02.htm(財務省)

■実際どれだけの相続税がかかるのか?計算してみた

実際に対象になれば、相続税はどのくらいになるのでしょう。参考程度に計算してみました。

▼妻と子ども2人で6000万円の相続だった場合

上記より

<基礎控除の計算>

3000万円 + 600万円 × 3人= 4800万円(基礎控除)

6000万円(相続資産)- 4800万円(基礎控除分) = 1200万円

1200万円 ÷ 3人(相続人の数) =400万円(コレに相続税がかかってくる)

1000万円以下は、税率10%なので

400万円 × 10% = 40万円(1人分の相続税)

40万円 × 3人 = 120万円(3人分の相続税)

6000万円を 3人で相続すると、(単純計算)相続税は120万円

▼相続人が1人だけで6000万円の相続の場合

<基礎控除の計算>

3000万円 + 600万円 × 1人 =3600万円(基礎控除)

6000万円(相続額)- 3600万円(基礎控除分) = 2400万円

2400万円 ÷ 1人(相続人の数) = 2400万円(コレに相続税がかかってくる)

3000万円以下は、税率15%でさらに控除が50万円なので

2400万円 × 15% - 50万円(控除額)=310万円(相続税)

6000万円を 1人で相続すると、(単純計算)相続税は310万円

▼相続税の速算表

参照:http://www.mof.go.jp/tax_policy/publication/brochure/zeisei13/02.htm

▼未成年者や障害者を扶養していれば、さらに控除される

未成年や障害者を扶養していれば、さらに控除されます。

未成年:10万円 × 20歳になるまでの年数

障害者:10万円(特別障害20万円)× 85歳になるまでの年数

■相続税対象になった場合の対処法

計算してみると、相続資産に対してビックリするような金額ではなかったと思います。

しかし、相続資産が昔からの土地など簡単に売れない資産だった場合でも、相続税は現金で用意する必要があります。

前もって準備しておくか、相続税がかからないようにする対策が必要です。

▼二世帯住宅として同居すると土地の評価額が80%下がる

二世帯住宅で一緒に住んだ場合

330m2(約100坪)まで 評価額を80%引き下げる小規模宅地の特例。(2014/12/31までは240m2)

土地の評価額が5000万円だったら1000万円に評価額を下げてくれるという事になります。これだけ下がると、相続税も抑えられるでしょう。

■新しく緩和された2つの条件

▼二世帯住宅は完全同居でなくてもOKに

また、新たに緩和される条件はこちら

■二世帯住宅の内部で行き来出来なくても(外階段でも)、適応されるようになります。

▼老人ホームに入所しても、2つの条件(介護のため・貸付していない)を満たせばOK

■老人ホームに入所して住まなくなった場合でも、以下の2つ条件を満たせば適応されるようになります。

1.介護のために入所している事。

2.住んでいた家屋が貸付されていない事。

■特例を受けるための最低限2つの条件

この特例を受けるには細かい要件がありますが

大前提として

「相続税の申告がされている事」

「遺産分割についてきちんと協議し合意されている事」

は必要になってきます。

■亡くなってから相続税の納付まではわずか10か月

相続が発生するのは、急な事です。ショックや悲しみのうちに、あわただしく相続や遺産分割の手続きが発生します。また相続税の納付は「相続人が亡くなった事を知った翌日から10か月以内」に行わなければなりません。

あわてないためにも、対策は早めにとっておいた方がよさそうです。

■まとめ

資産が多くある人たちは対策を考えていますが、今回の改正で新たに対象となった人には、対策を行っている人は少ないのではないでしょうか。

対策を講じて、基礎控除内に収まれば、相続税は掛かりません。

まずは、対象となるのかそうでないかだけでも、知っておきましょう。

【二世帯住宅の成功事例インタビュー】

やはり、主人を亡くして・・今は、まだいけますが、先々の事を考えたら心配で・・

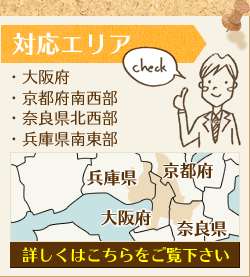

▼大阪で建築の事なら、地元のベテラン1級建築士に相談